| 思考,快与慢 | 收藏 |

第31章 能带来长远收益的风险政策

思考,快与慢 作者:丹尼尔·卡尼曼

设想你需要做下列两组决策。首先查看全部决策,然后作出选择。

决策(1):从A、B中作出选择:

A.肯定能赚到240美元

B.有25%的概率得到1 000美元,75%的概率什么也得不到

决策(2):从C、D中作出选择:

C.肯定会损失750美元

D.有75%的概率损失1 000美元,25%的概率没有损失

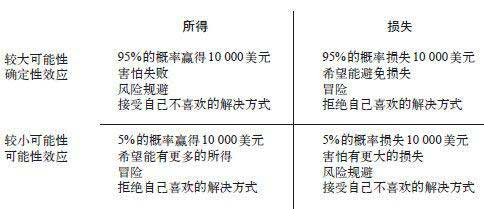

这一对选择题在前景理论的发展历程中有着重要的地位,它们使我们重新理解了理性的含义。看到这两个问题时,你对确定事件(A和C)的第一反应肯定是被A吸引,排斥C。对“肯定获得”和“肯定损失”的情感评估是系统1的自动反应,肯定会发生在估计两种风险的预期值(分别为获得250美元和损失750美元)之前,因为这样的估计需要付出更多努力(作更多选择)。大多数人的选择都与系统1的预测一致,绝大多数人都会选A不选B,选D不选C。在其他一些可能性中等或较大的选项出现时也一样,人们在收益状态下更倾向于规避损失,在亏损状态下更倾向于承担风险。我与阿莫斯所做的实验的结果是,有73%的受试者在决策(1)中选了A,在决策(2)中选了D,只有3%的人选择了B、C选项。

按照要求,你在首次作出选择后要再次查看所有选项,你可能也这样做了,但有一件事你肯定没有做,即你没有估计4种不同选项组合的可能结果(A和C,A和D,B和C,B和D),以推测哪一种组合是你最想选的。直觉上,你只会分别考虑这两个问题,分开选择,并且不会觉得这样做比较麻烦。此外,综合考虑两个决策性问题需要费些劲儿,你可能需要笔和纸才能完成。所以,你并没有这样做。现在,请思考下面的选项问题:

AD. 25%的概率获得240美元,75%的概率损失760美元

BC. 25%的概率获得250美元,75%的概率损失750美元

这个问题很容易!BC选项明显比AD选项更“占优势”(某个选项明显优于其他选项时使用的专业术语)。你已经知道我接下来要说什么了吧?在第一组决策问题中有压倒性优势的选项AD(在第二个决策问题中)是不被看好的那两个,只有3%的受试者一开始就选择了它们,而现在却有73%的受试者选择(上次)概率不理想的选项BC。

宽框架还是窄框架?

这些选择题使我们意识到人类理性的局限性。这些选项首先让我们了解到人类偏好的逻辑一致性—无论人们偏好的是什么,甚至是永远到达不了的海市蜃楼。再看一下最后那个简单的问题,你是否曾想过将这个答案明显的问题进行分解之后,会有很多人选择比较不理想的选项呢?每个有关得失的简单问题都可以通过无数方法分解为选项组合,而分解后的选择很可能和最初的选择不一致。一般来说,这是个事实。

这个例子还说明处于收益状态时规避损失、处于亏损状态时承担风险是需要付出代价的。这些态度会使你不愿冒险,而愿付出额外的费用去得到肯定可获得的赢利,还会使你愿意付出额外费用(包含在预期价值中)以避免肯定的亏损。两种情况下付出的这些钱来源都一样,在同时面临这两种问题时,你的矛盾态度就不会很乐观。

决策(1)和决策(2)有两种解释方式:

·窄框架:分别思考两个简单的决策问题。

·宽框架:一个有4个选项的综合决策问题。

在这个例子中,选择宽框架明显更好。的确,在任何情况下,将多种决策综合考虑都会更有优势。假设同时考虑5个简单的(二选一)决策问题。宽(综合)框架需要考虑的是包含32个选项的综合选择,窄框架需要考虑的则是一连串5个简单的选择。5个连续的选择会是宽框架中32个选择的一部分。利用宽框架是最好的做法吗?有可能,但人们却不太可能这样做。一个理性的经纪人当然会利用宽框架进行考虑,但人们天生喜欢用的却是窄框架。

这个例子说明,我们有限的大脑很难达到逻辑一致性的理想状态,因为我们易受眼见即为事实原则的影响,不愿动脑筋。另外,即使有人告诉我们应该综合考虑问题,我们自己还是倾向于在问题刚出现的时候立刻做出决策。我们既没有意愿也没有精力去增强偏好的一致性,我们的偏好也不会自动变得一致,它们处于理性代理模式。

聪明的投资者不会每天都看股票行情表

保罗·萨缪尔森是20世纪著名的经济学家。他曾问过他的某个朋友是否愿意玩一个抛硬币的游戏,玩这个游戏可能会损失100美元,也可能会获得200美元。他的朋友答道:“我不会接受,因为我觉得获得200美元的满足感无法抵消我损失100美元的痛苦。但如果你保证将硬币抛100次的话,我就和你玩这个游戏。“除非你是决策理论家,否则,你就不会有萨缪尔森的朋友的那种直觉:反复打一个有趣却也有风险的赌可以降低主观风险。萨缪尔森觉得他朋友的回答很有意思,便继续进行分析。他证明,在一些特定情况下,最注重效用的人拒绝了一次赌局,也会拒绝多次。

值得注意的是,萨缪尔森的证明虽然是有效的,但这个证明引出的结论却有违常识—打100次赌当然是个吸引人的提议,心智正常的人都不会拒绝—可他本人似乎并没有意识到这个事实。马修·拉宾(Matthew Rabin)和理查德·泰勒指出,“在100个赌局中,输100美元和得200美元的比率是50 ∶50,因此,期望回报是5 000美元。另外,只有1/2 300的概率会输钱,会输掉超过1 000美元的钱的概率仅为1/62 000“。当然,他们想要说明的是,如果效用理论在任何情况下都与如此愚蠢的偏好相一致的话,这个理性选择模式肯定出什么问题了。拉宾对一些小额赌注严重的规避损失做法的荒谬结果进行了证明,但萨缪尔森没有看到这些证明,即便他看到过也不会感到惊讶。他甚至很愿意考虑很有可能被理性的人拒绝的交易的发生概率,这一意愿证实了理性模式的强大影响力。

假设用非常简单的价值函数来描述萨缪尔森的朋友(我们称之为山姆)的偏好。为了表明自己规避损失的程度,山姆首先改变了赌注,将亏损金额改为原来的2倍。然后,他开始计算这个改变后的赌局的预期值。下面是他抛一次、两次、三次硬币的结果。做这些工作肯定需要极为专注。

从上表中可以得知,这个赌注的预期值是50。然而第一次掷硬币对山姆来说毫无价值,因为他感到输掉1美元的痛苦程度是赢得1美元的满足程度的2倍。改变赌注来体现自己的损失厌恶之后,山姆就会发现这个赌局的价值为零。

现在,请考虑抛两次硬币的情况。输钱的概率降低到25%。两个极端结果(损失200美元或赢得400美元)在价值上相互抵消,它们的概率相同,且输的痛苦程度是赢的满足程度的2倍。但中间结果(一次输,一次赢)是积极的,所以抛两次硬币可以视为赌一次。现在,你就能看到窄框架的成本和多次打赌的奇妙之处了。当山姆分开来看的时候,就会认为它们毫无价值。如果在不同的场合中分别问他是否愿意打这两个赌,他都会拒绝。然而,当它们同时出现时,它们的共同价值就是50美元!

若抛3次硬币的话,这个赌局就更有利了。极端结果仍然相互抵消,而且也不那么重要了。第三次抛硬币,尽管单独来看没什么价值,但却为整个赌注增加了62.5美元的价值。当山姆打的赌变为抛5次硬币时,这个赌局的期望价值就会是250美元,而山姆输钱的可能性是18.75%,他的现金等价物是203.125美元。这个例子中值得注意的一点是山姆的损失厌恶度从未改变过。然而,随着抛硬币次数的增多,输的可能性很快就降低了,损失厌恶对其偏好的影响也就相应减弱了。

现在,如果山姆拒绝只赌一次的话,我已经准备好了一套说辞。如果你和山姆一样,也有不合理的损失厌恶的话,这套说辞也同样适用于你:

我理解你对赌输的反感情绪,但这种情绪会让你损失很多钱。请考虑一下这个问题:你已经活不长了吗?这是你这辈子需要考虑的最后一个小赌注吗?当然,你不太可能再碰到和这个完全一样的赌局,但你会有很多机会碰到吸引人但赌注相对你的财产来说很小的赌局。如果你能将这些赌局看做一个整体的一部分,并重复念咒语:有赚有赔。这样,你在经济上就会更理性,也能在无形中帮自己赚到一大笔钱。那句咒语的主要目的是在你输的时候帮助你控制你的情感反应。如果你相信自己这样做是有效的,在你在决定是否该承担某个有正面预期值的小风险时,就应该用这句咒语提醒自己。在说这句咒语时,还需记住以下几个条件:

·当所有赌局都真正相互独立时,它才适用;它不适用于同一行业的多种投资,因为这些投资可能会同时遭遇失败。

·只有在可能的损失不会使你的全部资产处于危险时它才有效。如果你不想某一次损失成为影响你经济前景的重要阻碍的话,就请注意!

·若一个赌局中每次下注赢的可能性都非常小,就不该将咒语用在这个风险大的赌注上。

如果你有这条规则所要求的情绪戒律,就永远不会孤立地考虑一个小的赌注,或是在小的赌注上规避损失,直到你快要进入棺材的那一刻(或许在那个时候还是不会这样做)。

遵循这条建议不是没有可能的。金融市场中有经验的交易者每天都以此建议为生,他们通过宽框架来减轻亏损带来的痛苦。正如书中已提及的那样,我们知道可以通过引导受试者“像商人那样思考”,使他们不去规避损失,这就正如有经验的棒球卡商人不会像新手那样受到禀赋效应的影响一样。学生在不同的指导下可能会做出有风险的决策(接受或拒绝他们有可能会输掉的赌局)。在窄框架的情况下,他们被告知在做决策时应该“将每一个决策都当做你唯一需要做的决策”,并且要体会这些决策带给自己的情绪反应。在宽框架的情况下做决策的建议,包括“将自己想象为商人”,“你总是做这样的事”,以及“将它看做众多财政决策中的一个,这样一个决策会在将来一起被并入‘证券投资组合’中”。实验者通过心理学方法评估了受试者对盈与亏的情绪反应,方法包括测谎时用的测试皮肤电导率等。正如人们期望的那样,宽框架缓解了人们对损失的情绪反应,增强了他们承担风险的意愿。

损失厌恶和窄框架的结合是一个代价更大的祸端。个人投资者可以通过降低查看自己投资结果的频率来避免这一祸端,并在获得宽框架带来的情感收益的同时节约时间、减轻痛苦。时刻关注每日的经济波动是种亏本的对策,因为频繁的低额损失带来的痛苦比同样频率的低额收益带来的快乐程度更为强烈。一个季度查看一次就足够了,对于个人投资者来说,这样的频率还要高一些。刻意避免查看短期结果,除了可使投资者的心情更为愉快以外,还可以提升决策和结果的品质。对坏消息典型的短期反应就是加剧损失厌恶。查看总体反馈的投资者很少能得到类似的坏消息,就更有可能不规避损失,结果也会赚得更多。如果你不知道每只股票每天(每周甚至每月)的情况,也就不会对你的证券投资组合进行无效的变动。在几个周期内都不改变某个投资的承诺(“锁定”投资的相同说法)可以改善财务状况。

风险政策可以抵消风险厌恶的偏见

善于使用窄框架的决策制定者在每次面临风险决策时都会带有偏见。每当相关问题出现时,他们就会使用风险政策,而风险政策确实可以改善他们的表现。我们熟悉的风险政策有“在买保险时,总是选择最高的免赔额”以及“绝不要买延长保险”等。风险政策是一种宽框架。在保险的例子中,你期望偶尔的损失是完全免额的,或是无保险产品损坏的频率别太高。与之相关的问题是,你设想自己接触的这个风险政策从长远来看肯定会为你带来收益,而你减少或是消除偶尔的损失所引起的痛苦的能力如何呢?

风险政策与我前面提到的外部意见类同。外部意见将注意力从当前情境的特性转移到类似情境结果的数据上。外部意见是思考计划的宽框架。风险政策在一组类似的选项中嵌入了一个特别有风险的选项,也利用了宽框架。

外部意见和风险政策是补救两种不同偏见的方法,而这两种偏见会影响许多决策的制定:规划谬误中的过度乐观以及损失厌恶中的过度谨慎。这两种偏见相互对立。过度乐观使个人和组织免于损失厌恶的不好影响;损失厌恶使人们不会产生过度自信的乐观主义。这样的结果对于决策制定者来说是有益的。乐观主义者认为他们做决策时比在实际情况下更为谨慎,而损失厌恶者则会正确地拒绝危险的提议(在没有外部意见的情况下,他们是可能接受这些提议的)。当然,我们不能保证这些偏见会在所有情况下都相互抵消。能够同时消除过度乐观以及过度规避风险的机构应该采取这种做法,将外部意见与风险政策结合来考虑应该可以实现其目的。

理查德·泰勒曾与一家大型企业的25名部门总经理进行过有关决策制定的讨论。他请他们考虑一个有风险的选择,作这一选择,他们可能赔掉自己的大量资金或是使那笔资金翻倍,其中赔和赢的可能性是相当的。没有一位经理愿意接受这个如此大风险的赌局。泰勒又询问了这家企业执行总裁的意见,他当时也在场。这个执行总裁毫不犹豫地回答道:“我想要他们所有人都冒险。”在这个谈话的情境之下,这位执行总裁很自然地采用了宽框架,这个框架综合权衡了所有25个赌注。就像面对100次抛硬币机会的山姆一样,这位总裁可以依靠统计结果来使整体风险降低。

示例—风险政策

“告诉她应该像商人那样思考!有赚,当然也有赔。”

“我决定每个季度查看一次我的证券投资组合。我总是选择规避损失,因此在面对每天价格波动的情况下总是不能做出理性的决策。”

“他们从不买延长保险,这是他们的风险政策。”

“我们公司每个部门经理在其所在领域都采取损失厌恶的做法。这很正常,但造成的后果是,这个机构不敢冒险。”