| 置身事内 | 收藏 |

第三节 纵向不平衡与横向不平衡

置身事内 作者:兰小欢

分税制改革之后,中央拿走了收入的大头,但事情还是要地方办,所以支出的大头仍留在地方,地方收支差距由中央转移支付来填补。从全国总数来看,转移支付足够补上地方收支缺口[从1994年分税制改革之后一直到2008年,每年中央转移支付总额都高于地方预算收支缺口,一般要高10%—20%。2009年“4万亿”财政金融刺激之后,地方可以通过发债来融资,收支缺口才开始大于中央转移支付(2015年新版预算法之后,省级政府才可以发债。但在2009年至2014年间,财政部可以代理省级政府发债)。]。但总数能补上,不等于每级政府都能补上,也不等于每个地区都能补上。省里有钱,乡里不见得有钱;广州有钱,兰州不见得有钱。这种纵向和横向的不平衡,造成了不少矛盾和冲突,也催生了很多改革。

基层财政困难

分税制改革之后,中央和省分成,省也要和市县分成。可因为上级权威高于下级,所以越往基层分到的钱往往越少,但分到的任务却越来越多,出现了“财权层层上收,事权层层下压”的局面。改革后没几年,基层财政就出现了严重的困难。20世纪90年代末有句顺口溜流行很广:“中央财政蒸蒸日上,省级财政稳稳当当,市级财政摇摇晃晃,县级财政哭爹叫娘,乡级财政精精光光。”

从全国平均来看,地方财政预算收入(本级收入加上级转移支付)普遍仅够给财政供养人员发工资,但地区间差异很大。在东部沿海,随着工业化和城市化的大发展,可以从“土地财政”中获取大量额外收入,一手靠预算财政“吃饭”,一手靠土地财政“办事”。但在很多中西部县乡,土地并不值钱,财政收入可能连发工资都不够,和用于办事的钱相互挤占,连“吃饭财政”都不算,要算“讨饭财政”[对基层财政的“悬浮”状态和政府运转中的种种困难,田毅和赵旭的著作(2008)以及吴毅的著作(2018)中都有生动的记录和深刻的分析。]。基层政府一旦没钱,就会想办法增收,以保持正常运转。20世纪90年代末到21世纪初,农村基层各种乱收费层出不穷,农民的日子不好过,干群关系紧张,群体性事件频发。基层政府各种工程欠款(会转化为包工头拖欠农民工工资,引发讨薪事件)、拖欠工资、打白条等,层出不穷。2000年初,湖北监利县棋盘乡党委书记李昌平给时任国务院总理朱镕基写信,信中的一句话轰动全国:“农民真苦,农村真穷,农业真危险。”这个“三农问题”,就成了21世纪初政策和改革的焦点之一。

20世纪90年代的财政改革及其他根本性改革(如国企改革和住房改革),激化了一些社会矛盾,这是党的十六大提出“和谐社会”与“科学发展观”的时代背景。与“科学发展观”对应的“五个统筹”原则中,第一条就是“统筹城乡发展”[2003年党的十六届三中全会提出了与“科学发展观”相适应的“五个统筹”:统筹城乡发展、统筹区域发展、统筹经济社会发展、统筹人与自然和谐发展、统筹国内发展和对外开放。]。从2000年开始,农村税费改革拉开帷幕,制止基层政府乱摊派和乱收费,陆续取消了“三提五统”和“两工”等[改革前的农村税费负担,大概可以分为“税”“费”“工”三类。税,即“农业五税”:农业税、农业特产税、屠宰税、涉农契税、耕地占用税。费,即所谓“三提五统”:村集体的三项提留费用(村干部管理费、村公积金、村公益金)和乡政府的五项统筹费用(教育附加、计划生育、优抚、民兵训练、乡村道路建设)。工,就是“两工”:农村义务工和劳动积累工,主要用于植树造林、防汛、修缮校舍等。]。2006年1月1日,农业税彻底废止。这是一件具有历史意义的大事,终结了农民缴纳了千年的“皇粮国税”。这些税费改革不仅提高了农民收入,也降低了农村的贫富差距[参见中央财经大学陈斌开和北京大学李银银的合作研究(2020)。]。之所以能推行这些改革,得益于我国加入世界贸易组织(WTO)之后飞速发展的工商业,使得国家财政不再依赖于农业税费。2000年至2007年,农业部门产值占GDP的比重从15%下降到了10%,而全国税收总收入却增加了3.6倍(未扣除物价因素)。

农村税费改革降低了农民负担,但也让本就捉襟见肘的基层财政维持起来更加艰难,所以之后的改革就加大了上级的统筹和转移支付力度。

其一,是把农村基本公共服务开支纳入国家公共财政保障范围,由中央和地方政府共同负担。比如2006年开始实施的农村义务教育经费保障机制改革,截至2011年,中央财政一共安排了3 300亿元农村义务教育改革资金,为约1.3亿名农村义务教育阶段的学生免除了学杂费和教科书费[数字来自财政部前部长楼继伟和财政科学研究院院长刘尚希的合作著作(2019)。]。再比如2003年开始的新型农村合作医疗制度(“新农合”)与2009年开始的新型农村社会养老保险制度(“新农保”)等,均有从中央到地方的各级财政资金参与。

其二,是在转移支付制度中加入激励机制,鼓励基层政府达成特定目标,并给予奖励。比如2005年开始实施的“三奖一补”,就对精简机构和人员的县乡政府给予奖励[“三奖一补”包括:对财政困难的县乡政府增加县乡税收收入、省市级政府增加对财政困难县财力性转移支付给予奖励;对县乡政府精简机构和人员给予奖励;对产粮大县给予奖励;对此前缓解县乡财政困难工作做得好的地方给予补助。]。冗员过多一直是政府顽疾,分税制改革后建立的转移支付体系中,相当一部分转移支付是为了维持基层政府正常运转和保障人员工资。财政供养人员(即有编制的人员)越多,得到的转移支付越多,这自然会刺激地方政府扩编。从1994年到2005年,地方政府的财政供养人员(在职加退休)猛增了60%,从2 981万人增加到4 778万人。2005年实行“三奖一补”之后,2006年财政供养人口下降了318万。之后又开始缓慢上升,2008年达到4 631万。2009年后,财政供养人员的数据不再公布。[数据来自财政部预算司原司长李萍主编的读物(2010)。如果按照2006—2008年的年均增速1.8%推算,2018年地方财政供养人员应该在5 500万人左右。根据楼继伟(2013)的数据,全国的公务员中,地方占94%(2011年)。如果这个比例也适用于全部财政供养人员,那2018年全国财政供养人员总数(在职加退休)大概是5 850万。]

其三,是把基层财政资源向上一级政府统筹,比如2003年开始试点的“乡财县管”改革。农村税费改革后,乡镇一级的财政收入规模和支出范围大大缩减,乡镇冗员问题、管理问题、债务问题就变得突出。通过预算共编、票据统管、县乡联网等手段,把乡镇财政支出的决定权上收到县,有利于规范乡镇行为,也有利于在县域范围内实现乡镇之间公共服务的均等化。根据财政部网站,截至2012年底,86%的乡镇都已经实施了“乡财县管”。

让县政府去统筹乡镇财务,那县一级的财政紧张状况又该怎么办呢?在市管县的行政体制下,县的收入要和市里分账,可市财政支出和招商引资却一直偏向市区,“市压县,市刮县,市吃县”现象严重,城乡差距不断拉大。而且很多城市本身经济发展水平也不高,难以对下辖县产生拉动作用,所以在21世纪初,全国开始推行“扩权强县”和“财政省直管县”改革。前者给县里下放一些和市里等同的权限,比如土地审批、证照发放等;后者则让县财政和省财政直接发生关系,绕开市财政,在财政收支权力上做到县市平级。这些改革增加了县一级的财政资源,缩小了城乡差距。[关于“省直管县”改革的研究很多,有兴趣的读者可以参考复旦大学谭之博、北京大学周黎安、中国人民银行赵岳等人的合作研究(2015)。]

“乡财县管”和“省直管县”改革,实质上把我国五级的行政管理体制(中央—省—市—区县—乡镇)在财政管理体制上“拉平”了,变成了三级体制(中央—省—市县)。县里的财政实力固然是强了,但是否有利于长远经济发展,则不一定。“省直管县”这种做法源于浙江,20世纪90年代就在全省施行,效果很好。但浙江情况特殊,县域经济非常强劲,很多县乃至乡镇都有特色产业集群。2019年,浙江省53个县(含县级市)里,18个是全国百强县。但在其他一些省份,“省直管县”改革至少遭遇了两个困难。首先是省里管不过来。改革前,一个省平均管12个市,改革后平均管52个市县。钱和权给了县,但监管跟不上,县域出现了种种乱象,比如和土地有关的腐败盛行。其次,县市关系变动不一定有利于县的长远发展。以前县归市管,虽受一层“盘剥”,但跟市区通常还是合作大于竞争。但改革以后,很多情况下竞争就大于合作了,导致县域经济“孤岛化”比较严重。尤其在经济欠发达地区,市的实力本就不强,现在进一步分裂成区和县,更难以产生规模和集聚效应。经济弱市的“小马”本就拉不动下辖县的“大车”,但改革并没有把“小马”变成“大马”,反倒把“大车”劈成了一辆辆“小车”,结果是小城镇遍地开花,经济活动和人口不但没有向区域经济中心的市区集聚,反而越搞越散。从现有研究来看,省直管县之后,虽然县里有了更多资源,但人均GDP增速反而放缓了。[“省直管县”改革引发的土地腐败和经济增速放缓,及改革前后省政府管理的行政单位数目,来自浙江大学李培、清华大学陆毅、香港科技大学王瑾的合作研究(Li, Lu and Wang, 2016)。]

总体来看,分税制改革后,基层财政出现了不少困难,引发了一系列后续改革,最终涉及了财税体制的层级问题。到底要不要搞扁平化,学发达国家搞三级财政?是不是每个省都应该搞?对于相关改革效果和未来方向,目前仍有争议。

地区间不平等

我国地区间经济发展的差距从20世纪90年代中后期开始扩大。由于出口飞速增长,制造业自然向沿海省份集聚,以降低出口货运成本。这种地理分布符合经济规律,并非税收改革的后果。但随着产业集聚带来的优势,地区间经济发展水平和财力差距也越拉越大。公共财政的一个主要功能就是再分配财政资源,平衡地区间的人均公共服务水平(教育、医疗等),所以中央也开始对中西部地区进行大规模转移支付。1995年至2018年,转移支付总额从665亿元增加到了61 649亿元,增加了93倍,远高于地方财政收入的增长率,占GDP的比重也从1%升至7%[1995年的转移支付数据来自《1995年全国地市县财政统计资料》,2018年的数据来自财政部网站公布的《关于2018年中央决算的报告》。]。80%以上的转移支付都到了中西部地区,这保障了地区间人均财政支出的均等化[根据财政部公布的《关于2018年中央决算的报告》,当年85%的转移支付用在了中西部地区。而根据云南财经大学缪小林和高跃光以及云南大学王婷等人的计算(2017),从1995年到2014年,80%以上的转移支付都分配到了中西部地区。]。虽然目前东部和中西部的公共服务水平差异依然明显,但如果没有中央转移支付,地区差异可能更大。

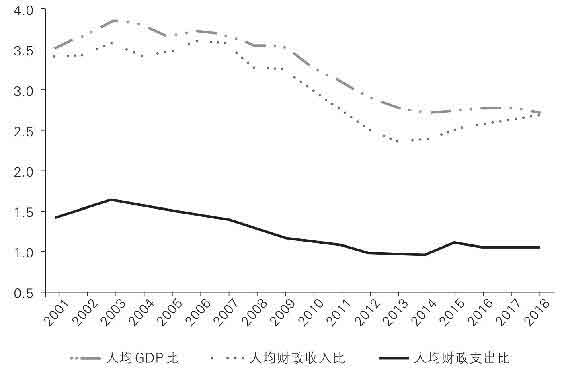

图2-6描绘了最富的3个省(江苏、浙江、广东)与最穷的3个省(云南、贵州、甘肃)之间人均财政收支的差距。以2018年为例,苏浙粤的人均财政收入和人均GDP是云贵甘的2.7倍,但由于中央的转移支付,这些省份的人均财政支出基本持平,人均财政支出的差距在过去20年中也一直远小于人均财政收入。自2005年起,地区间人均财政支出差距进一步收窄,这与上节提到的“三奖一补”政策有关。虽然省一级的人均财政支出基本均衡,但到了县一级,地区间差距就大了。以2009年为例,人均财政支出最高的1%的县,支出是最低的1%的县的19倍[目前可得的县级财政支出数据只到2009年,来自《2009年全国地市县财政统计资料》。我在计算时仅包括了县和县级市,不包括市区,也没有包括4个直辖市和西藏自治区。]。这种基层间的差距和上节讨论过的纵向差距有关:越往基层分到的钱越少,省级的差距到了基层,就被层层放大了。

数据来源:万得数据库。

注:江苏、浙江、广东的人均GDP最高,而云南、贵州、甘肃则最低。此处未包括4个直辖市和西藏自治区,这些地区和其他省份不太具有可比性。

中央对地方的转移支付大概可以分为两类:一般性转移支付(2009年之后改称“均衡性转移支付”)和专项转移支付[广义转移支付还应包括税收返还,但这部分钱本就属于地方,不包含在本段的统计中。]。简单来说,前者附加条件少,地方可自行决定用途,而后者必须专款专用。为什么要指定资金用途、不让地方自主决策呢?因为无条件的均衡性转移支付是为了拉平地区差距,所以越穷的地方拿到的钱越多,地方也就越缺乏增收动力。而且均衡性转移支付要保证政府运作和公务员工资,可能会刺激财政供养人员增加,恶化冗员问题。

专项转移支付约占转移支付总额的四成,一般以“做项目”的形式来分配资金,专款专用,可以约束下级把钱花在上级指定的地方,但在实际操作中,这种转移支付加大了地区间的不平等[专项转移支付实际上增大了地方人均财力的差别,这方面证据很多,比如中国宏观经济研究院王瑞民和中国人民大学陶然的研究(2017)。]。经济情况越好、财力越雄厚的地区,反而可能拿到更多的专项转移支付项目,原因有三。第一,上级分配项目时一般不会“撒胡椒面儿”,而是倾向于集中财力投资大项目,并且交给有能力和条件的地区来做,所谓“突出重点,择优支持”。第二,2015年之前,许多项目都要求地方政府提供配套资金,只有有能力配套的地方才有能力承接大项目,拿到更多转移支付[2015年2月,国务院发布《关于改革和完善中央对地方转移支付制度的意见》,明确“中央在安排专项转移支付时,不得要求地方政府承担配套资金”。]。第三,项目审批过程中人情关系在所难免。很多专项资金是由财政部先拨款给各部委后再层层下拨,所以就有了“跑部钱进”的现象,而经济发达地区往往与中央部委的关系也更好。[部委的人情关系在专项资金分配中有重要作用,参见上海财经大学范子英和华中科技大学李欣的研究(2014)。]

公共财政的重要功能是实现人均公共服务的均等化,虽然我国在这方面已取得了长足进展,但可改进的空间依然很大。从目前情况来看,东中西部省份之间、同一省份的城乡之间、同一城市的户籍人口和非户籍人口之间,公共服务的差别依然很大。第五章将会继续探讨这些地区间不均衡、人与人不平等的问题。