| 置身事内 | 收藏 |

第一节 房价与居民债务

置身事内 作者:兰小欢

1994年分税制改革(第二章)是很多重大经济现象的分水岭,也是城市化模式的分水岭。1994年之前实行财政包干制,促进了乡镇企业的崛起,为工业化打下了基础,但农民离土不离乡,大多就地加入乡镇企业,没有大量向城市移民。分税制改革后,乡镇企业式微,农民工大潮开始形成。从图5-1中可以清楚地看到,城镇常住人口自1995年起加速上涨,城市化逐渐进入了以“土地财政”和“土地金融”为主要推手的阶段。这种模式的关键是房价,所以城市化的矛盾焦点也是房价。房价短期内受很多因素影响,但中长期主要由供求决定。无论是发达国家还是发展中国家,房屋供需都与人口结构密切相关,因为年轻人是买房主力。年轻人大都流入经济发达城市,但这些城市的土地供应又受政策限制,因此房屋供需矛盾突出,房价居高不下。

房价与土地供需

现代经济集聚效应很强,经济活动及就业越来越向大城市集中。随着收入增长和生活水平提高,人们高价竞争城市住房。这种需求压力是否会推升房价,取决于房屋和住宅用地供给是否灵活。若政策严重限制了供给,房价上涨就快。一个地区的土地面积虽然固定,但建造住宅的用地指标可以调整;同一块住宅开发用地上,容积率和绿化面积也可以调整[容积率就是建筑面积和其下土地面积的比值,比值越高,建筑面积越大,楼层越高,容纳的人也越多。给定土地位置,规划容积率越高越值钱。厦门大学傅十和与暨南大学谷一桢等人的论文(Brueckner et al., 2017)发现,我国房地产开发限制越严格的地方,容积率和地价间关联越紧密。]。这些调整都受政策的影响。美国虽然是土地私有制,但城市建设和用地规划也要受政府管制。比如旧金山对新建住房的管制就特别严格,所以即使在20世纪90年代房价也不便宜。在21世纪初的房地产投机大潮中,旧金山的住房建设指标并没有增加,房价于是飙升。再比如亚特兰大,住房建设指标能够灵活调整,因此虽然也有大量人口涌入,但房价一直比较稳定。[旧金山和亚特兰大的例子来自哈佛大学格莱泽(Glaeser)和沃顿商学院吉尤科(Gyourko)的论文(2018)。]

我国的城市化速度很快,居民收入增长的速度也很快,所以住房需求和房价上涨很快。按照国家统计局的数据,自1998年住房商品化改革以来,全国商品房均价在20年间涨了4.2倍。但各地涨幅大不相同。三四线城市在2015年实行货币化棚改(见第六章)之前,房价涨幅和当地人均收入涨幅差不多;但在二线城市,房价就比人均收入涨得快了;到了一线城市,房价涨幅远远超过了收入:2015年之前的十年间,北、上、广、深房价翻了两番,年均增速13%。[各类城市房价和人均可支配收入数据来自宾夕法尼亚大学方汉明等人的论文(Fang et al., 2015)。]

地区房价差异的主要原因是供需失衡。人口大量涌入的大城市,居住用地的供给速度远赶不上人口增长。2006年至2014年,500万人和1 000万人以上的大城市城区人口增量占全国城区人口增量的近四成,但居住用地增量才占全国增量的两成,房价自然快速上涨。而在300万人以下尤其是100万人以下的小城市中,居住用地增量比城镇人口增量更快,房价自然涨不上去。从地理分布上看,东部地区的城镇人口要比用地增速高出近10%,住房十分紧张;而西部和东北地区则反过来,建设用地指标增加得比人口快。[不同地区城镇人口和土地数据来自恒大经济研究院任泽平、夏磊和熊柴的著作(2017)。]

中国对建设用地指标实行严格管理,每年的新增指标由中央分配到省,再由省分配到地方。这些指标无法跨省交易,所以即使面对大量人口流入,东部也无法从西部调剂用地指标。2003年后的十年间,为了支持西部大开发并限制大城市人口规模,用地指标和土地供给不但没有向人口大量流入的东部倾斜,反而更加向中西部和中小城市倾斜。2003年,中西部土地供给面积占全国新增供给的比重不足三成,2014年上升到了六成。2002年,中小城市建成区面积占全国的比重接近一半,2013年上升到了64%[数字来自复旦大学韩立彬和上海交通大学陆铭的论文(2018),他们详细分析了土地供给政策倾斜和地区间房价分化。]。土地流向与人口流向背道而驰,地区间房价差距因此越拉越大。

然而这种土地倾斜政策并不能改变人口流向,人还是不断向东部沿海和大城市集聚。这些地区不仅房价一直在涨,大学的高考录取分数也一直在涨。中西部房价虽低,但年轻人还是愿意到房价高的东部,因为那里有更多的工作机会和资源。倾斜的土地政策并没有留住人口,也很难留住其他资源。很多资本利用了西部的优惠政策和廉价土地,套取了资源,又回流到东部去“炒”房地产,没在西部留下可持续发展的经济实体,只给当地留下了一堆债务和一片空荡荡的工业园区。

建设用地指标不能在全国交易,土地使用效率很难提高。地方政府招商引资竞争虽然激烈,也经常以土地作为手段,却很难持续提高土地资源利用效率。发达地区土地需求旺盛,地价大涨,本应增加用地指标,既满足需求也抑制地价。但因为土地分配受制于行政边界,结果却是欠发达地区能以超低价格(甚至免费)大量供应土地。这种“东边干旱,西边浇水”的模式需要改革。2020年,中央提出要对建设用地指标的跨区域流转进行改革,探索建立全国性建设用地指标跨区域交易机制(见第二节),已是针对这一情况的改革尝试。[2020年4月发布了《中共中央 国务院关于构建更加完善的要素市场化配置体制机制的意见》。]

房价与居民债务:欧美的经验和教训

居民债务主要来自买房,房价越高,按揭就越高,债务负担也就越重。各国房价上涨都是因为供不应求,一来城市化过程中住房需求不断增加;二来土地和银行按揭的供给都受政治因素影响。

在西方,“自有住房”其实是个比较新的现象,“二战”之前,大部分人并没有自己的房子。哪怕在人少地多的美国,1900—1940年的自有住房率也就45%左右。“二战”后这一比率才开始增长,到2008年全球金融危机之前达到68%。英国也差不多,“二战”前的自有住房率基本在30%,战后才开始增长,全球金融危机前达到70%[美国的数字来自哈佛大学的研究报告(Spader, McCue and Herbert, 2016)。英国的数字来自三位英国经济学家的著作(Ryan-Collins, Lloyd and Macfarlane, 2017)。]。正因为在很长一段时间里英美大部分人都租房,所以主流经济学教材在讲述供需原理时,几乎都会用房租管制举例。1998年,我第一次了解到房租管制,就是在斯蒂格利茨的《经济学》教科书中。逻辑虽容易理解,但并没有直观感受,因为当时我认识的人很少有租房的,农民有宅基地,城里人有单位分房。城市住房成为全民热议的话题,也是个新现象。

欧美自有住房率不断上升,有两个后果。第一是对待房子的态度变化。对租房族来说,房子就是个住的地方,但对房主来说,房子是最重要的资产。随着房子数量和价格的攀升,房产成了国民财富中最重要的组成部分。1950年至2010年,英国房产价值占国民财富的比例从36%上升到57%,法国从28%升到61%,德国从28%升到57%,美国从38%升到42%[欧洲房产价值占国民财富比例大幅上升,与“二战”后经济复苏与重建有关。美国上升幅度相对较小,部分是因为美国在战后成为超级大国,所以作为分母的国民财富增幅巨大。各国财富构成的数据来自巴黎经济学院皮凯蒂(Piketty)和伯克利加州大学祖克曼(Zucman)的论文(2014)。]。第二个变化是随着房主越来越多,得益于房价上涨的人就越来越多。所以政府为讨好这部分选民,不愿让房价下跌。无房者也想尽快买房,赶上房价上涨的财富快车,政府于是顺水推舟,降低了买房的首付门槛和按揭利率。

美国房地产市场和选举政治紧密相关。美国的收入不平等从20世纪七八十年代开始迅速扩大,造成了很多政治问题。而推行根本性的教育或税制等方面的改革,政治阻力很大,且难以在短期见效。相比之下,借钱给穷人买房就容易多了,既能缓解穷人的不满,让人人都有机会实现“美国梦”,又能抬高房价,让房主的财富也增加,拉动他们消费,创造更多就业,可谓一举多得。于是政府开始利用房利美(Fannie Mae)和房地美(Freddie Mac)公司(以下简称“两房”)来支持穷人贷款买房。“两房”可以买入银行的按揭贷款,相当于借钱给银行发放更多按揭[“两房”并非国企,而是和政府联系非常紧密的私企,属于“政府支持企业”(government-sponsored enterprise),享受各种政府优惠,也承担政策任务。“两房”可以从财政部获取信用额度,几乎相当于政府对其债务的隐形担保,虽然法律上政府并无担保义务。]。1995年,克林顿政府规定“两房”支持低收入者的房贷要占到总资产的42%。2000年,也就是克林顿执政的最后一年,这一比率提高到50%。2004年,小布什政府将这一比率进一步提高到56%[数据来自芝加哥大学拉詹(Rajan)的著作(2015)。]。“两房”也乐此不疲,因为给穷人的贷款利润较高,风险又似乎很低。此外,对购房首付的管制也越来越松。2008年全球金融危机前很多房贷的首付为零,引发了投机狂潮,推动房价大涨。根据Case-Shiller房价指数,2002年至2007年,美国房价平均涨了将近60%。危机之后,房价从2007年的最高点一直下跌到2012年,累积跌幅27%,之后逐步回升,2016年才又回到十年前的高点。

房价下挫和收入下降会加大家庭债务负担,进而抑制消费。消费占美国GDP的七成,全球金融危机中消费大幅下挫,把经济推向衰退。危机前房价越高的地区,危机中消费下降越多,经济衰退也越严重,失业率越高[传统的经济周期理论非常注重投资的作用。虽然投资占GDP的比重在发达国家相对较小,但波动远比消费剧烈,常常是经济周期的主要推手。随着对债务研究的深入,经济学家越来越重视消费对经济周期的影响。普林斯顿大学迈恩(Mian)和芝加哥大学苏非(Sufi)的著作(2015)详细介绍了美国居民部门的债务和消费情况。]。欧洲情况也大致如此。大多数欧洲国家在2008年之前也经历了长达十年的房价上涨。涨幅越大的国家居民债务负担越重(绝大多数债务是房贷),危机中消费下降也越多。[美联储旧金山分行的研究报告(Glick and Lansing, 2010)显示:2008年之前的10年间,欧美主要国家的房价和居民负债高度正相关,而负债越多的国家危机之后消费下降也越多。]

房地产常被称作“经济周期之母”,根源就在于其内在的供需矛盾:一方面,银行可以通过按揭创造几乎无限的新购买力;而另一方面,不可再生的城市土地供给却有限。这对矛盾常常会导致资产泡沫与破裂的周期循环,是金融和房地产不稳定的核心矛盾。而房地产不仅连接着银行,还连接着千家万户的财富和消费,因此影响很大。

房价与居民债务:我国的情况

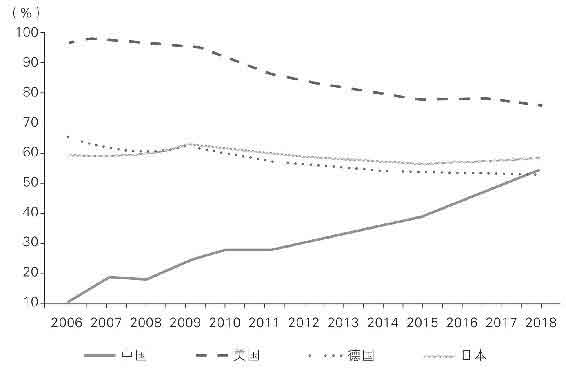

2008年之后的10年,我国房价急速上涨,按揭总量越来越大,居民债务负担上涨了3倍多(图5-2)。2018年末,居民债务占GDP的比重约为54%,虽仍低于美国的76%,但已接近德国和日本。根据中国人民银行的信贷总量数据,居民债务中有53%是住房贷款,24%是各类消费贷(如车贷)[剩余23%是各种经营性贷款。我国的统计口径把所有部门分为政府、居民、企业,但居民中还包括各种非法人企业,比如个体户,所以居民贷款中含有经营性贷款。]。这一数据可能还低估了与买房相关的债务。实际上一些消费贷也被用来买了房,比如违规用于购房首付。而且人民银行的数据还无法统计到民间借贷等非正规渠道。

数据来源:IMF全球债务数据库。此处债务仅包括银行贷款和债券。

图5-2中债务负担的分母是GDP,这一比率常用于跨国比较,但它低估了居民的实际债务负担。还债不能用抽象的GDP,必须用实实在在的收入。2019年末,中国人民银行调查统计司调查了全国3万余户城镇居民(农民负债率一般较低,大多没有房贷)的收入和债务情况。接近六成家庭有负债,平均债务收入比为1.6,也就是说债务相当于1.6倍的家庭年收入。这个负担不低,接近美国。2000年,美国家庭负债收入比约为1.5,2008全球金融危机前飙升至2.1,之后回落到1.7左右。[我国的数据来自中国人民银行调查统计司的报告(2020)。美国数据来自美联储纽约分行的《家庭债务与信用季报》(Quarterly Report on Household Debt and Credit)。]

根据中国人民银行的这项调查,城镇居民2019年的负债中有76%是房贷。而从资产端看,城镇居民的主要财产也就是房子。房产占了家庭资产的近七成,其中六成是住房,一成是商铺。而在美国居民的财富中,72%是金融资产,房产占比不到28%[美国居民财富组成的数据来自美联储发布的2019年度美国金融账户组成数据。]。中国人财富的压舱石是房子,美国人财富的压舱石是金融资产。这个重大差别可以帮助理解两国的一些基本政策,比如中国对房市的重视以及美国对股市的重视。

总体看来,我国居民的债务负担不低,且仍在快速上升。最主要的原因是房价上涨。居民债务的攀升已然影响到了消费。以买车为例,这是房子之外最贵的消费品类,对宏观经济非常重要,约占我国社会商品零售总额的10%。车是典型的奢侈品,需求收入弹性很大,收入增加时需求大增,收入减少时需求大减。随着居民债务增加,每月还债后的可支配收入减少,所以经济形势一旦变差,买车需求就会大减。我国家用轿车市场经历了多年高速增长,2018年的私家车数量是2005年的14倍。但是从2018年下半年开始,“贸易战”升级,未来经济形势不确定性增大,轿车销量开始下降,一直到2019年底,几乎每个月同比都在下降。在新冠肺炎疫情影响之下,2020年2月份的销量同比下跌八成,3月份同比下跌四成,各地于是纷纷出台刺激汽车消费的政策。

房价与居民债务风险

按照中国人民银行的调查数据,北京居民的户均总资产(不是净资产,未扣除房贷和其他负债)是893万元,上海是807万元,是新疆(128万元)和吉林(142万元)的六七倍。这个差距大部分来自房价。房价上涨也拉大了同城之内的不平等。房价高的城市房屋空置率往往也高,一边很多人买不起房,一边很多房子空置。如果把房子在内的所有家庭财富(净资产)算在一起的话,按照上述中国人民银行的调查数据,2019年最富有的10%的人占有总财富的49%,而最穷的40%的人只占有总财富的8%。[中央财经大学张川川、国务院发展研究中心贾珅、北京大学杨汝岱研究了房价和空置率的正向关系,认为二者同时受到收入不平等扩大的影响(2016)。]

房价上涨不仅会增加按揭债务负担,还会拉大贫富差距,进而刺激低收入人群举债消费,这一现象被称为“消费下渗”(trickle-down consumption),这在发达国家是很普遍的[即低收入群体通过借贷消费,可参考芝加哥大学贝特朗(Bertrand)和莫尔斯(Morse)的论文(2016)。]。2014—2017年间,我国收入最低的50%的人储蓄基本为零甚至为负(入不敷出)[储蓄不平等的数据来自西南财经大学的甘犁、赵乃宝和孙永智等人的研究(2018)。]。自2015年起,信用卡、蚂蚁花呗、京东白条等各种个人消费贷激增。根据中国人民银行关于支付体系运行情况的数据,2016—2018年这三年,银行信用卡和借记卡内合计的应偿还信贷余额年均增幅接近30%。2019年,信用卡风险浮现,各家银行纷纷刹车。

在负债的人当中,低收入人群的债务负担尤其重。城镇居民的平均债务收入比约为1.6,而年收入6万元以下的家庭债务收入比接近3。资产最少的20%的家庭还会更多使用民间借贷,风险更大[中国人民银行调查统计司的报告(2020)指出,资产最少的20%的负债家庭中,民间借贷占债务的比重将近10%。年收入6万元以下家庭的债务收入比数据来自中国人民银行金融稳定分析小组的报告(2019)。]。2020年,随着蚂蚁金服上市被叫停,各种讨论年轻人“纵欲式消费”的文章在社交媒体上讨论热烈,都与消费类债务急升的大背景有关。这种依靠借债的消费无法持续,因为钱都被花掉了,没有形成未来更高的收入,债务负担只会越来越重。

居民债务居高不下,就很难抵御经济衰退,尤其是房产价格下跌所引发的经济衰退。低收入人群的财富几乎全部是房产,其中大部分是欠银行的按揭,负债率很高,很容易受到房价下跌的打击。在2008年美国的房贷危机中,每4套按揭贷款中就有1套资不抵债,很多穷人的资产一夜清零。2007年至2010年,美国最穷的20%的人,净资产从平均3万美元下降到几乎为零。而最富的20%的人,净资产只下跌了不到10%,从平均320万美元变成了290万美元,而且这种下跌非常短暂。2016年,随着股市和房市的反弹,最富的10%的人实际财富(扣除通货膨胀)比危机前还增长了16%。但收入底部的50%的人,实际财富被腰斩,回到了1971年的水平。40年的积累,在一场危机后荡然无存。[此处数字来自普林斯顿大学迈恩和芝加哥大学苏非的著作(2015)以及德国波恩大学三位经济学家的论文(Kuhn, Schularick and Steins, 2020)。]

我国房价和居民债务的上涨虽然也会引发很多问题,但不太可能突发美国式的房贷和金融危机。首先,我国住房按揭首付比例一般高达30%,而不像美国在金融危机前可以为零,所以银行风险小。除非房价暴跌幅度超过首付比例,否则居民不会违约按揭,损失掉自己的首付。2018年末,我国个人住房贷款的不良率仅为0.3%[数据来自中国人民银行金融稳定分析小组的报告(2019)。]。其次,住房按揭形成的信贷资产,没有被层层嵌套金融衍生品,在金融体系中来回翻滚,规模和风险被放大几十倍。2019年末,我国住房按揭资产证券(RMBS)总量占按揭贷款的总量约3%,而美国这个比率为63%,这还不算基于这种证券的各种衍生产品[我国住房按揭资产证券数据来自万得数据库。2019年末的美国数据也包含了商业地产,按揭总量数据来自美联储,住房按揭资产证券总量数据来自sifma网站。]。再次,由于资本账户管制,外国资金很少参与我国的住房市场。综上所述,像美国那样由房价下跌引发大量按揭违约,并触发衍生品连锁雪崩,再通过金融市场扩散至全球的危机,在我国不太可能会出现。

要化解居民债务风险,除了遏制房价上涨势头以外,根本的解决之道还在于提高收入,尤其是中低收入人群的收入,鼓励他们到能提供更多机会和更高收入的地方去工作。让地区间的经济发展和收入差距成为低收入人群谋求发展的机会,而不是变成人口流动的障碍。