| 大侦探经济学 | 收藏 |

密西西比河创造的天然实验室

大侦探经济学 作者:李井奎

相信大家对2008年的金融危机都不陌生,美国好莱坞大片《大空头》[《大空头》(2015)是由亚当·麦凯执导,克里斯蒂安·贝尔主演的一部电影。该电影描述了2008年全球金融危机,华尔街几位眼光独到的投资鬼才在2007年美国信贷风暴前看穿了泡沫假想,通过做空次贷大获其益,而成为少数在金融灾难中斩获颇丰的投资枭雄的故事。]就描述了这一危机的发生过程。

其实,这场世界性金融危机在2007年就有了苗头。2007年,美国次级房贷危机(也就是大家熟知的次贷危机)爆发后,投资者对按揭证券的价值逐渐失去信心,引发流动性危机。随后,包括美国在内的多个国家的中央银行多次向金融市场注入巨额资金,试图阻止金融危机的爆发。2008年9月9日,金融危机开始失控,引发了一场波及全球的金融海啸,多家大型金融机构倒闭或者被政府接管。政府的一系列激进救市举措虽然备受市场派人士的质疑,但不得不说,这些措施很可能使2008年的金融危机没有进一步演变成20世纪30年代的大萧条。不过数年,美国经济就开始复苏并强劲增长。

银行业是一类建立在信心和信任基础上的企业。银行借钱给企业家,希望资金到期时企业家能够付清大部分贷款。储户们相信他们在有需要时可以拿回自己的资金。正是这样的信心,使银行持有的现金少于所有储户都去提款时需要的资金量,因为储户的大部分资金都以贷款的形式被借了出去。正常情况下,一天当中不会有很多储户同时来取钱,所以这种期限上的错配是不会产生什么问题的。但是,如果信心动摇,银行体系就会出大问题。在20世纪30年代的大萧条中,如果为你服务的银行倒闭了,那么,你存在里面的钱就会消失无踪,一分也取不回来。即使这些银行所持有的按揭和贷款投资组合看似很安全,但是,你可不希望自己成为最后拿不回存款的储户。于是,当你看到其他储户因为恐慌争先恐后地取回现金时,你也会开始恐慌,这是一种“囚徒困境”。所谓“囚徒困境”,说的是两个罪犯被捕后分别关押,警察鼓励他们供出二人犯罪的更多证据,这样就可以轻判,即便这两个罪犯知道,两个人都闭口不言对他们更好,但个人利益的驱使还是会让他们争相选择坦白并供出与同伙犯下的更多罪行。银行挤兑就是这样发生的。那么,当出现银行恐慌时,政府该如何作为,尤其是作为货币政策制定者和执行者的中央银行该如何作为,就显得非常重要。

长期以来,经济学家们一直在试图理解货币政策是否加剧了20世纪30年代的大萧条。如果我们能够更为清楚地了解到货币政策是如何加剧大萧条,以及更为激进的货币干预政策能否挽救在那些黑暗日子里发生的金融崩溃和经济自由落体现象,这将有助于我们更好地认识现在,避免悲剧的再次发生。1963年,著名经济学家米尔顿·弗里德曼与安娜·施瓦茨撰写了一部鸿篇巨制《美国货币史》[参阅[美]米尔顿·弗里德曼、安娜·施瓦茨:《美国货币史(1867-1960)》,巴曙松、王劲松等译,北京大学出版社2009年版。],让我们相信,正确理解货币政策效应是回答这个问题的关键。

面对银行挤兑时,中央银行可以打开信贷闸门,也可以关掉信贷闸门。正如上一节所说,弗里德曼和施瓦茨认为,之所以20世纪30年代陷入空前的大萧条状态,是因为美联储愚蠢地限制了信贷所致。原本可以通过放宽资金,让银行满足那些紧急的提款需求,从而延缓储户的恐慌情绪。通过向陷入困境的银行提供无限贷款,中央银行有能力遏制流动性危机,从而在第一时间防止银行破产。

但是,当危机真正发生时,谁又敢打包票说这只是一场信心危机?许多市场派学者认为,危机很可能是真实存在的,政府注入资金挽救这些陷入危机的银行,是在破坏市场的优胜劣汰机制。由于存在大量不良债务,银行资产负债表的表现可能很差劲,任何数量的暂时的流动性支持都难以解决银行存在的问题。而且,如果银行家们知道政府为了不让银行倒闭引起社会不安情绪,迟早要出手挽救自己,就可能会产生道德风险。也就是说,银行家们会更加肆无忌惮,在投资上也更加疯狂,发放的贷款要么无法偿还,要么收益微薄。此时,把中央银行的资金注入坏账银行,可能就是拿钱来填一个无底洞。在这种情况下,最好还是让这些银行破产清算,有序分配它们剩余的资产,这是及时止损、优化资源配置的选择。

早在1873年,当时的《经济学人》主编、著名的银行学家沃尔特·白芝浩(Walter Bagehot)在他的名作《伦巴第街》[参阅[英]沃尔特·白芝浩:《伦巴第街》,刘璐、韩浩译,商务印书馆2017年版。]中,坚决反对政府救助那些经营状况不好的银行。他认为,政府为当前坏账银行提供的任何援助,都是在让一家好银行难以设立的最可靠的办法。与许多市场派学者一样,白芝浩是一名社会达尔文主义者,他相信社会事务和生物学一样,也适用进化原理。那么,中央银行到底采取哪种政策,更有可能加速经济走出低迷,是提供流动性资金支持,还是让银行业适者生存呢?有关这个问题,我们还是要请出经济学大侦探来为我们释疑解惑。

2009年,经济学大侦探加里·理查德森(Gary Richardson)和威廉姆·特鲁斯特(William Troost)在经济学顶级期刊《政治经济学杂志》发表了一篇题为“大萧条时期货币干预政策纾解银行业恐慌:来自1929—1933年联邦储备银行管辖边界的准实验证据”的文章[Richardson, Gary, William Troost. 2009.“Monetary Intervention Mitigated Banking Panics during the Great Depression: Quasi-Experimental Evidence from a Federal Reserve District Border, 19291933.” Journal of Political Economy, Vol. 117, No. 6(December):1031-73.],从历史数据中找到了因果性的答案。

在大萧条前夕,美国有一家发展势头非常迅猛的银行——考德威尔银行(Caldwell Bank)。这家银行的口号是“我们是南方的银行”,这个口号反映出这个区域性金融帝国的雄心,它是20世纪20年代美国南部地区最大的连锁银行,还经营多种非银行业务,银行老板罗杰斯·考德威尔(Rogers Caldwell)被称为“南方的JP摩根”。罗杰斯·考德威尔天性爱马,他安逸地生活在一个拥有获奖纯种马的庄园里。但是,1930年11月,由于管理不善,同时也由于1929年10月股市崩盘造成的冲击,考德威尔帝国轰然倒塌。仅仅几天时间,考德威尔集团的倒闭就迅速波及它在田纳西州、阿肯色州、伊利诺伊州和北卡罗来纳州的银行网络。考德威尔危机预示着全国各地银行倒闭行为的激增。

理查德森和特鲁斯特分析了密西西比州的情况。为什么两位大侦探选择了密西西比州呢?原因在于,密西西比州有一个非常特殊的情况,那就是一条密西西比河天然地把这个州分成了两个货币区。在这里,我们来穿插一段关于美联储的知识。美联储成立于1913年,是美国的中央银行,它由联邦储备局和分布在美国各地区的12个联邦储备银行组成,每个银行分管自己的联邦储备辖区,各银行股份为公私混合,不是完全由政府所有。密西西比河把密西西比州分为两个联邦储备区:一边是第六联邦储备区,由亚特兰大联邦储备银行管辖;一边是第八联邦储备区,由圣路易斯联邦储备银行管辖。

当考德威尔银行危机发生之后,密西西比州自然也受到了波及。但是,亚特兰大联邦储备银行和圣路易斯联邦储备银行对考德威尔银行危机的反应却截然不同。在考德威尔破产的四周之内,第六区的亚特兰大联邦储备银行将银行贷款提高了40%;而同一时期,第八区的圣路易斯联邦储备银行提供的银行贷款下降了大约10%。

这样一来,理查德森和特鲁斯特就可以把第八区作为控制组或对照组,在这个联邦储备区,货币政策放任银行倒闭,甚至出台政策限制贷款;同时,他们把第六区作为处理组或干预组,在这个联邦储备区,货币政策增加了贷款。他们分别考察了几种不同的后果。

第一个后果是1931年7月1日两个地区还在运营的银行数量,此时距离考德威尔危机爆发已经过去了8个月。在这一天,第八区还有132家银行营业,第六区有121家银行营业。从数字上看,第六区要比第八区少11家银行,那么,这是否意味着银根松动政策适得其反呢?大侦探们继续深入考察之后发现,第六区和第八区虽然比较相像,但并不完全相同。在考德威尔危机爆发之前,第八区原本有165家银行,第六区有135家银行。危机爆发8个月后,第八区有33家银行在这8个月内破产倒闭,而第六区只有14家银行破产倒闭。

我们先用作为处理组的第六区在1931年7月1日的银行数减去第八区在该日的银行数,可以得到二者在考德威尔危机爆发后不同的货币政策下幸存银行数目之差。但这个差额还不能作为货币政策的因果效应依据,因为这两个货币区原本就有差别,所以,这个差额再减去第六区和第八区在1930年考德威尔危机爆发前就已经存在的银行数量的差异,通过对两个区一开始的银行数量就不同而做出调整,就可以得到货币政策的因果性结果了。这个结果是:(121-132)-(135-165)= -11-(-30)=19。也就是说,亚特兰大联邦储备银行多拯救了19家银行——这个数量超过了1930年密西西比州第六联邦储备区经营的银行数量的10%。

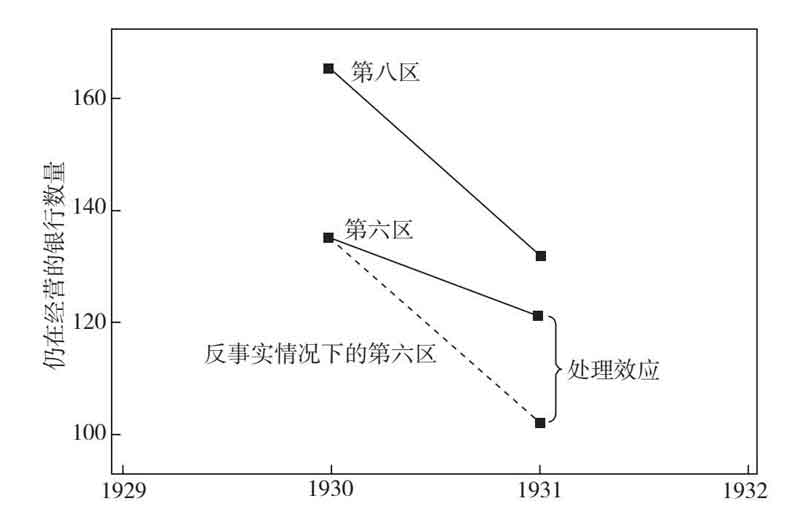

理查德森和特鲁斯特使用的正是双重差分方法。我们来看接下来的图9.1,它分别给出了1930年和1931年第六区和第八区的银行数量,并用直线把每个区在两个时期的银行数量连接起来。这幅图描绘了双重差分方法蕴含的内在因果性逻辑,它告诉我们,虽然两个联邦储备地区都出现了银行破产,但第八区的破产数量要更多。

通过上述分析,我们大概知道,亚特兰大联邦储备银行的货币政策帮助第六区的许多银行免于破产倒闭的命运,但是,这些银行真的值得救助吗?也就是说,亚特兰大联邦储备银行放松银根的政策真的支持了实体经济活动吗?两位大侦探通过进一步的分析为我们继续揭开谜团。他们继续使用双重差分方法,对密西西比州内批发商的情况进行了估计,结论与前面对密西西比州银行数量的分析类似。在1929—1933年间,第六区和第八区中批发企业的数量及销售额都出现了下降,但第八区的这种下降更为陡峭,而在该地区,倒闭的银行也更多。在20世纪20年代和30年代,批发商往往大量依靠银行信贷为其存货融资。在考德威尔危机爆发时,第八区银行信贷的减少造成批发商的业务量下降,并可能造成整个地区的经济出现连锁反应。第六区的批发商则更可能避免这种不幸。

注:这幅图给出了1930年和1931年在密西西比州的联邦储备银行第六区和第八区的银行数量。虚线绘出的是,如果同一时期第六区破产的银行数量和第八区一样多,那么在这种反事实情况下第六区银行数量的变化。

考德威尔危机提供的自然实验昭示着后人,该如何把银行业危机扼杀在襁褓之中。后来,第八区的圣路易斯联邦储备银行的行长也许是看到第六区的做法后吸取了教训,他在1931年晚些时候也对政策导向进行了调整。正如米尔顿·弗里德曼和妻子罗斯·弗里德曼在后来撰写的回忆录《两个幸运的人》中所写:“他们并没有使用自己手中的权力去抵抗大萧条,从1929年到1933年,在华盛顿特区的联邦储备委员会将货币发行量压低了三分之一。如果按照联邦储备委员会创建者的初衷来运营,联储本来可以阻止那场萧条。”[参阅[美]米尔顿·弗里德曼、罗斯·弗里德曼:《两个幸运的人》,韩莉等译,中信出版社2004年版。]